Centro de recursos

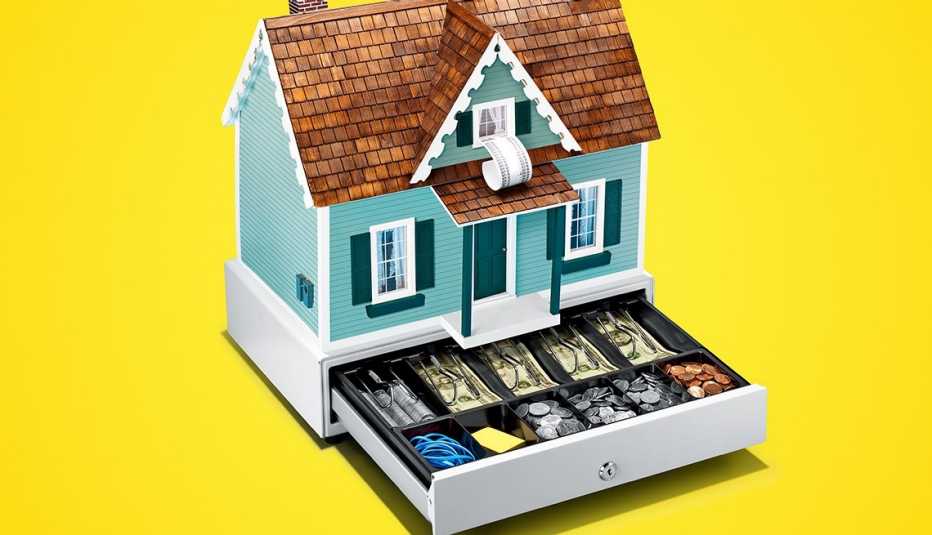

Los préstamos sobre el valor acumulado de la vivienda se están caldeando, y se proyecta que unos 10 millones de personas pidan un préstamo contra sus casas en los próximos cinco años, según la agencia de crédito TransUnion, lo que representa el doble de la cifra de los cinco años anteriores. Si bien algunas personas buscarán mejorar sus hogares, otras pueden estar más interesadas en refinanciar deudas de tarjetas de crédito o en pagar la universidad.

Aunque los valores nacionales de las viviendas se hayan recuperado de la burbuja que estalló hace una década, hay mucho por saberse antes de entrar en este mercado. Gracias a la historia —y a la ley tributaria del 2017— las reglas son muy diferentes esta vez.

Membresía de AARP: $15 por tu primer año cuando te inscribes en la renovación automática.

Obtén acceso inmediato a productos exclusivos para socios y cientos de descuentos, una segunda membresía gratis y una suscripción a AARP The Magazine.

Únete a AARP

La deducibilidad depende de cómo se usa el dinero, así que debes hacer la cuenta. Hasta finales del 2017, podías deducir los intereses de hasta $100,000 de la deuda sobre el valor acumulado de la vivienda sin importar cómo habías usado el dinero. Ahora, la deuda del préstamo sobre el valor acumulado de la vivienda es deducible solo si utilizas el dinero para mejorar el valor de tu vivienda (el propósito para el que se diseñaron originalmente estos préstamos) y si el monto total del préstamo sobre el valor acumulado de la vivienda más tu primera hipoteca no excede los $750,000, explica el economista sénior de Zillow Aaron Terrazas.

Eso no significa que ya no tiene sentido optar por un préstamo sobre el valor acumulado de la vivienda para pagar la universidad o para pagar la deuda de la tarjeta de crédito, pero tienes que hacer los deberes. El sitio de información hipotecaria HSH.com señala que las tasas están promediando alrededor de la prima más el 2%, pero oscilan entre alrededor del 5 y más del 8%, según la cantidad de capital que tenga en tu hogar (hablaremos más sobre eso en un momento) y tu puntuación crediticia. Podría seguir teniendo sentido obtener un préstamo sobre el valor acumulado de la vivienda si quieres consolidar una deuda de tarjeta de crédito de dos dígitos. Pero con una tasa de interés de 4.45% para un préstamo federal para estudiantes no graduados, pedir dinero prestado del valor acumulado de la vivienda para pagar la universidad tiene poco sentido. Toma un préstamo estudiantil.

.jpg?crop=true&anchor=13,195&q=80&color=ffffffff&u=lywnjt&w=2008&h=1154)

También te puede interesar

10 formas de proteger tus cuentas bancarias

Para empezar, no uses la misma contraseña e identificación de usuario en todas partes.El Seguro Social advierte sobre nueva estafa de suplantación de identidad

Los estafadores usan el identificador de llamadas para hacerte creer que la llamada proviene de la agencia.

Los ciberdelincuentes pueden piratear tus cuentas bancarias en internet

Si crees que tu chequera y tus estados de cuenta impresos te mantienen a salvo, piénsalo de nuevo.